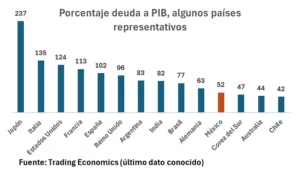

Hay quienes piensan que endeudarse no estaría del todo mal si estos recursos se utilizaran para ampliar nuestra infraestructura o nuestra plataforma productiva. Legalmente, en el caso de la deuda externa, todo empréstito debe destinarse a la inversión productiva, procurando en la mayoría de los casos su retorno. Se plantea la posibilidad de crear un fondo especial para la inversión, incrementando en 10 puntos la razón deuda/PIB, lo que significaría obtener recursos por 3.3 billones de pesos y ubicar nuestra tasa de endeudamiento en 63 % del PIB.

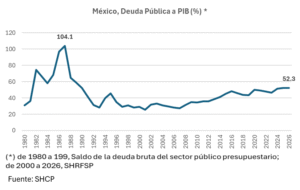

En los años ochenta del siglo pasado, cuando dicha razón rebasó los límites razonables, se registraron, coincidentemente, profundas crisis económicas que pusieron en riesgo nuestra soberanía. Se suscribieron compromisos económicos y financieros —particularmente con el Fondo Monetario Internacional (FMI)— que resultaron gravosos para la sociedad. Los enormes ajustes fiscales condujeron a una astringencia económica prolongada, empobreciendo a la población y limitando las capacidades del Estado, lo que generó una sensación de peligro para nuestra continuidad histórica. La prudencia en el manejo de la deuda, en consecuencia, sigue siendo lo más recomendable.

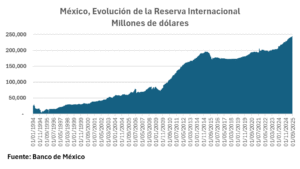

Se podría decir que no todas las crisis económicas del país están asociadas a deudas excesivas, sin embargo, debe señalarse que existe una causal asociada a ese problema, el poco o inexistente blindaje financiero. Este blindaje es esencial, su utilidad radica en que permite preservar la estabilidad macroeconómica, así como mitigar los efectos nocivos eventuales de choques externos o de shocks de confianza que aceleran la fuga de capitales, incidiendo en incrementos significativos en el tipo de cambio, lo que a su vez amplía el nivel de la deuda en moneda extranjera.

El corolario es que la deuda contraída, sobre todo, en moneda extranjera, con un pobre blindaje financiero, no sólo no sirve para ampliar los niveles de inversión, sino que se esfuma a otros países cuando se presenta una vorágine especulativa. Ese fenómeno se presentó en México en 1994 y 1995 y sigue siendo palpable en otros países del mundo: Argentina decreció 0.1% en el segundo trimestre del año y la fuga de capitales en un mes y medio ya absorbió 44% del primer desembolso del FMI por 12 mil millones de dólares.

Cerremos la columna con la siguiente conclusión: no existe una manejo imprudente en las finanzas públicas, ni en nuestra política de deuda; por el contrario existe una ratio deuda a PIB razonable y con un extraordinario blindaje financiero; lo que nos permitirá contar con capacidad de contención ante cualquier choque externo, más si se considera el nuevo y arbitrario orden internacional impuesto por Trump. Queda, sí, la necesidad de ampliar significativamente nuestra tasa de crecimiento económico y ahí creo que la revisión de los supuestos es necesaria a manera de hacer crecer la inversión pública y privada, hasta una meta conjunta que supere el 27% del PIB, esto sin movernos fuera de los límites permisibles de deuda.

Acotemos, por ejemplo, el proceso de sustitución de importaciones hacia cierto tipo de productos finales, pero no extendamos indiscriminadamente los aranceles hacia productos con alto valor tecnológico. Siempre será preferible mejorar la ratio deuda a PIB con mayores tasas de crecimiento, que imponer cargas impositivas que terminan absorbiendo los consumidores y que inhiben a la competencia como un factor que resulta imprescindible para emprender nuevos proyectos de inversión, particularmente, en las industrias líderes.

Por: Gildardo Cilia López

No Comments